অল্প হলেও ঝুঁকি নিন

স্ত্রীর অসুস্থতার সময়ে নতুন অনেক কিছু শিখেছেন। অথচ লগ্নিতে প্রথাগত প্রকল্পের বাইরে বেরোতে চান না। ভুল শোধরাচ্ছেন শৈবাল বিশ্বাসসমীরণের বেশিরভাগ লগ্নিই দীর্ঘ মেয়াদি প্রকল্পে। স্থায়ী আমানতে রয়েছে ৯০,০০০ টাকা। ফলে হঠাৎ দরকার হলে ওই টাকায় চলবে কি না, ভেবে দেখতে হবে।

পরিচিতি: সমীরণ (৪৮)

কী করেন: চাকরি ছেড়েছেন দু’বছর আগে। স্ত্রী মারা গিয়েছেন। থাকেন মা ও ছেলের সঙ্গে

লক্ষ্য: ভবিষ্যতের জন্য লগ্নি পরিকল্পনা গোছানো। সন্তানের জন্য সঞ্চয়

সমীরণের প্রোফাইল দেখে প্রথমেই যে কথাটা মনে এল তা হল, জীবন অনিত্য। ওঁর স্ত্রী হঠাৎই দু’বছর আগে দুরারোগ্য রোগে আক্রান্ত হয়ে মারা গিয়েছেন। স্ত্রীর চিকিৎসার জন্য চাকরি থেকে ছুটি নিয়েছিলেন। কিন্তু পরে বদলি করে দেওয়ার কারণে চাকরি ছাড়তে বাধ্য হন। বাড়িতে রয়েছেন বৃদ্ধা মা ও কলেজ পড়ুয়া ছেলে।

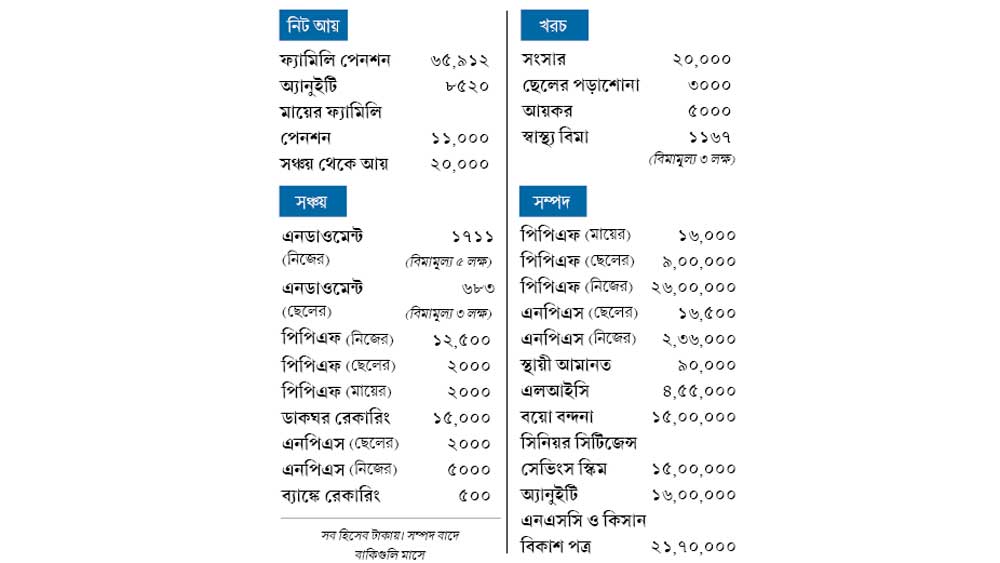

এটা ঠিক যে এখন স্ত্রীর চাকরি থেকে পেনশন পাচ্ছেন ৬৫,০০০ টাকার বেশি। কিন্তু ২০২৪ সালের নভেম্বরের পর থেকে তা হয়ে যাবে ৩৫,০০০ টাকা। আবার মা এখন ফ্যামিলি পেনশন পাচ্ছেন ঠিকই। কিন্তু তাঁরও বয়স হয়েছে। ফলে শুনতে খারাপ লাগলেও, আগামী দিনে সেই টাকা থাকবে না ধরে নিয়েই এগোতে হবে সমীরণকে। আবার অ্যানুইটি থেকে যে ২০,০০০ টাকা মাসে হাতে আসে, তা ছেলের পড়াশোনার জন্য রাখা থাকে। ফলে আগামী কয়েক বছর সেই টাকায় হাতে দেওয়া চলবে না। অথচ মূল্যবৃদ্ধি যে ভাবে মাথাচাড়া দিচ্ছে, তাতে আয় না-বাড়িয়ে উপায় নেই। কী ভাবে সেই আয় বাড়ানো যায়, তা-ই জানতে চেয়েছেন আমাদের কাছে।

বিমা পর্যাপ্ত নয়

সমীরণের স্ত্রী দুরারোগ্য রোগে আক্রান্ত হয়েছিলেন। তাঁর চিকিৎসার জন্য বিপুল টাকা খরচ করতে হয়েছে। ফলে তিনি জানেন চিকিৎসায় কত ব্যয় হতে পারে। কিন্তু তা সত্ত্বেও সে ভাবে স্বাস্থ্য বিমা নেই পরিবারের কারও। এটা ঠিক যে, তিনি কিছুটা বিমা বাড়িয়েছেন। কিন্তু সেই ৩ লক্ষ টাকাও যথেষ্ট নয়। এর বাইরে মায়ের বিমা নেই। ফলে আগে বিমার অঙ্ক বাড়াতেই হবে।

আমার মতে, এখন নিজের ও ছেলের যে বিমা রয়েছে তা ৫ লক্ষ টাকায় নিয়ে যেতে হবে। তার পরে আরও ১০ লক্ষের টপ-আপ পলিসি করতে পারেন। দেখে নিতে হবে পলিসিতে কোনও সাব-লিমিট যেন না-থাকে। মায়ের জন্য জমা টাকা থেকে খরচ না-করা ছাড়া উপায় নেই।

হাতের টাকা

সমীরণের বেশিরভাগ লগ্নিই দীর্ঘ মেয়াদি প্রকল্পে। স্থায়ী আমানতে রয়েছে ৯০,০০০ টাকা। ফলে হঠাৎ দরকার হলে ওই টাকায় চলবে কি না, ভেবে দেখতে হবে। আমি বলব অন্তত ৩-৩.৫ লক্ষ টাকা স্থায়ী আমানতে রাখুন। এতে যখন খুশি চাইলে তুলে নেওয়ার সুবিধা থাকবে। পারলে ভেবে দেখতে পারেন ডেট বা লিকুইড ফান্ডের কথাও।

মূল্যবৃদ্ধিকে টেক্কা

আগামী দিনে মাসে কমপক্ষে ১ লক্ষ টাকা কী ভাবে হাতে আসবে, তা জানতে চেয়েছেন। কিন্তু আমি বলব এ ভাবে কোনও একটা সংখ্যা ধরে এগোনো ঠিক নয়। এখন যদি ৭০,০০০ টাকা লাগে, তা হলে ৬% মূল্যবৃদ্ধি ধরলে ওই অঙ্কই দাঁড়াবে—

• ৫ বছর পরে ৯৩,০০০ টাকা।

• ১০ বছর পরে ১,২৫,০০০ টাকা।

অর্থাৎ, লক্ষ্য হতে হবে যতটা সম্ভব আয় বাড়ানো। এ জন্য কী করা যায়, চলুন দেখি।

অ্যানুইটি

স্ত্রীর মৃত্যুর পরে হাতে আসা টাকার মধ্যে ১৬ লক্ষ অ্যানুইটিতে রেখেছেন সমীরণ। আমি এটা বলব না যে, এতে লগ্নি করা খারাপ। তবে এত বেশি টাকা অ্যানুইটিতে রাখা বুদ্ধিমানের কাজ নয়। কারণ—

• যে হারে রিটার্ন পাচ্ছেন, তা অন্যান্য অনেক প্রকল্পের তুলনায় কম এবং মূল্যবৃদ্ধিকে হারানো সম্ভব হয় না।

• অ্যানুইটি থেকে পাওয়া টাকার উপরে কর বসে।

• চট করে এই প্রকল্প থেকে বেরোনো যায় না। আবার জীবদ্দশায় সেই টাকা হাতে আসে না। পুরোটাই পান নমিনি।

এর বদলে

আগামী দিনে অ্যানুইটিতে বা ১০-১৫ বছরের অন্য প্রকল্পে টাকা না-রেখে—

• সাত বছরের জন্য আরবিআই বন্ডে লগ্নি করার কথা ভাবতে পারেন। এতে সুদ পাওয়া যায় ৭%-৭.৫%। প্রতি ছ’মাসে তা অ্যাকাউন্টে জমা পড়ে।

• বাজার থেকে কেনা যায় করমুক্ত বন্ডও। যদি কর দিতে হয়, তা হলে এতে কিছুটা সুরাহা মিলবে।

এনপিএস ও মিউচুয়াল ফান্ড

লগ্নিতে কোনও রকমের ঝুঁকি নিতে নারাজ সমীরণ। শেয়ার বাজার বা মিউচুয়াল ফান্ডের কথা ভাবতেও চান না। যে কারণে স্ত্রীর মৃত্যুর পরে হাতে আসা টাকার বেশির ভাগ লগ্নিই করেছেন তুলনায় সুরক্ষিত প্রকল্পে। কিন্তু সেই সমীরণই আবার এনপিএসে টাকা রাখতেন, যে টাকার অনেকাংশ খাটে ফান্ড তথা শেয়ার বাজারে। ফলে শেয়ারের সঙ্গে তাঁর একদম সম্পর্ক নেই, এটা তিনি বলতে পারবেন না। আবার এনপিএসে জমা তহবিলের একটা অংশ দিয়ে সেই অ্যানুইটিই কিনতে হবে সমীরণকে। সেখানেও অ্যানুইটিতে বেশি লগ্নির সমস্যা।

আমি বলব, লগ্নিতে কখনও একবগ্গা মনোভাব নিয়ে চলবেন না। নিজের জীবন থেকেই বুঝতে পারছেন, এমন সময় আসে যখন নতুন জিনিস আমাদের শিখতে হয়। স্ত্রীর দেখাশোনার জন্যও এমন অনেক কিছুই করতে হয়েছে, যা আগে থেকে জানতেন না। অথচ নিজের প্রয়োজনেই শিখে নিয়েছিলেন। সে ভাবেই লগ্নিকেও দেখুন। এখন সুদ কমছে। মাথাচাড়া দিচ্ছে মূল্যবৃদ্ধি। ফলে তহবিলকেও সে ভাবে ছড়ানোর কথা ভাবতে হবে। এটা ঠিক যে, আমরা অনেকেই একটা বয়সের পরে গিয়ে পাল্টাতে চাই না। কিন্তু সত্যি কথাটা হল, তা না-করে উপায় নেই।

এটা ঠিক যে সমস্ত মিউচুয়াল ফান্ড এক নয়। ঝুঁকিও কম-বেশি। তবে বেশির ভাগ ক্ষেত্রেই দেখা যায়, কম মেয়াদের তুলনায় দীর্ঘ মেয়াদে এতে লগ্নি করা বুদ্ধিমানের কাজ।

• যে সমস্ত ফান্ড ঋণপত্রে লগ্নি করে (যেমন ডেট ফান্ড, ইনকাম ফান্ড ইত্যাদি), সেগুলিতে লগ্নির কথা ভাবুন। একলপ্তে বড় লগ্নি করতে বলব না। বরং বাছুন এসআইপি পদ্ধতি। এতে মাসে কমপক্ষে ২০০০ টাকা রেখে দেখুন। ছেলে এখন পড়াশোনা করছে। ছেলের কথা মাথায় রেখেই এতে টাকা রাখতে বলব। যাতে চাকরি পাওয়ার পরে ও নিজেই এই লগ্নি চালিয়ে যেতে পারে।

• বাজারে গিল্ট ফান্ডের মতো ফান্ডও রয়েছে, যেগুলি সরকারি বন্ডে লগ্নি করে। এগুলি তুলনায় বেশি সুরক্ষিত। একই ভাবে এখানেও ২০০০ টাকা করে রাখুন।

• এর সঙ্গেই ছেলের নামে খুলতে পারেন ২০০০ টাকার ইকুইটি ফান্ড এসআইপি। যা দীর্ঘ মেয়াদে তার কাজে লাগবে। আর মূল্যবৃদ্ধিকে টেক্কা দিতেও সাহায্য করবে।

• ভাবা যায় গোল্ড ইটিএফের মতো কাগুজে সোনার কথাও। এতে লগ্নি ছড়ানোও হবে। তহবিলও বাড়বে।

এটা ঠিক যে অল্প করে শুরু করতে বললাম। তবে চাইলে এর অঙ্ক বাড়াতেও পারেন। সেটা নির্ভর করবে ঝুঁকি নেওয়ার ক্ষমতার উপরে।

তহবিল খাটিয়ে আয়

• এখন বয়ো বন্দনা যোজনা, কিসান বিকাশপত্র থেকে মাসে যে ২০,০০০ টাকা আয় হয়, তা সিমেস্টারে ছেলের টিউশন ফির জন্য রেখে দেন সমীরণ। ছেলের উচ্চশিক্ষা শেষ হলে সেই টাকা আর লাগবে না। তা থেকে নিজের মাসিক খরচের ব্যবস্থা করতে পারবেন সমীরণ।

• ওই প্রকল্পগুলি এবং পিপিএফ, সিনিয়র সিটিজেন্স সেভিংস স্কিমের মেয়াদ শেষে ওই তহবিল দিতে ভাবতে পারেন সিস্টেমেটিক উইথড্রয়াল প্ল্যানে (এসডব্লিউপি) লগ্নির কথা। এসআইপিতে যেমন নির্দিষ্ট টাকা লগ্নি করে যেতে হয়, এই প্রকল্পে একলপ্তে টাকা রেখে প্রতি মাসে তা থেকে আয় করা যায়। তিনি মাসে কত টাকা পেতে চান এবং কত দিন ধরে পেতে চান, সেটা প্রথমেই বলে দিতে হয়। সে ভাবে মেয়াদ শেষে বাদবাকি টাকা হাতে আসবে। জমার উপরে মুনাফা হলে পাওয়া যাবে সেই অংশও।

• মায়ের জন্য সবে কয়েক মাস হল পিপিএফ শুরু করেছেন। কিন্তু এটা ঠিক নয়। কারণ, প্রথমত এতে ১৫ বছর ধরে লগ্নি করে যেতে হয়। ফলে টাকা আটকে থাকে। আ দ্বিতীয়ত মায়ের কর বাঁচানোর তেমন দরকার নেই। কিন্তু শুরু যখন করেছেন, তখন তা চালিয়েই যেতে হবে। তবে পরে এই প্রকল্প নিয়ে ভেবে দেখতে হবে।

সমীরণের মনে হতেই পারে যে, তিনি মিউচুয়াল ফান্ডের কথা জানতে চান না। কিন্তু ছেলের কথা ভেবেই তাঁকে এই পরামর্শ দেব।

বাড়ি ভাড়া

নিজেদের দু’টি বাড়ি রয়েছে সমীরণের। চাইলে তার মধ্যে একটি ভাড়া দিয়ে সেখান থেকে আয়ের পথও খোলা রয়েছে তাঁর সামনে।

সব মিলিয়ে আয়

পেনশন কমে ৩৫,০০০ টাকা হলেও, ২০,০০০ টাকা তহবিল থেকে আয় ধরলে মাসে আয় দাঁড়াবে ৫৫,০০০ টাকা। তার উপরে রয়েছে মায়ের পেনশন ও অ্যানুইটির ১৯,০০০ টাকাও। আর ভবিষ্যতে ছেলে চাকরি পেলে সে-ও পরিবারে টাকা দেবে। ফলে খুব একটা অসুবিধা হবে না। এর পরে যদি এসডব্লিউপি এবং আরবিআই বন্ডে টাকা রাখেন এবং বাড়ি ভাড়া দেন, তা হলে সেই আয়ও থাকবে। ফলে পাঁচ বছর পরে গিয়ে ৯৩,০০০ টাকা না-হলেও ওই লক্ষ্যের কাছাকাছি পৌঁছতে অসুবিধা হবে না।

নতুন কিছু করা

স্ত্রীর মৃত্যু হয়েছে এএলএস রোগে ভুগে। ভবিষ্যতে এই রোগ সম্পর্কে মানুষকে জানানোর জন্য কিছু করতে চান সমীরণ। চান দান করতেও। সে ক্ষেত্রে কোনও অসরকারি সংস্থা খুঁজে বার করতে পারেন, যারা এই ধরনের দুরারোগ্য রোগের চিকিৎসা করে। প্রতি বছর তাদের মাধ্যমেই আর্থিক ভাবে পিছিয়ে থাকা পড়ুয়াদের একটা নির্দিষ্ট অঙ্ক টাকা দিয়ে সাহায্য করতে পারবেন। আবার নিজে ওই সংস্থার সঙ্গে যুক্ত হয়ে হাতে-কলমে সাহায্যও করতে পারবেন। এতে শুধু বাড়িতে বসে না-থেকে নতুন কিছু করাও হবে। বার হতে পারে আয়ের রাস্তাও। আবার দানের মাধ্যমে মিলবে করছাড় নেওয়ার সুবিধাও।

লেখক বিনিয়োগ বিশেষজ্ঞ

(মতামত ব্যক্তিগত)

-

আরজি কর আন্দোলনের ‘মুখ’ আসফাকুল্লার বিরুদ্ধে তদন্তপ্রক্রিয়ায় স্থগিতাদেশ দিল কলকাতা হাই কোর্ট

-

বোর্ডের আপত্তিতে রোহিত যাবেন না পাকিস্তানে, সরতে পারে চ্যাম্পিয়ন্স ট্রফির ফটোশুট

-

বাঁকুড়া সম্মিলনী মেডিক্যাল কলেজ ও হাসপাতালে কর্মী নিয়োগ, শূন্যপদ কতগুলি?

-

নভেম্বরে সদস্য বেড়ে ১৪.৬৩ লক্ষ, প্রভিডেন্ট ফান্ডের গ্রাহক বৃদ্ধিতে ঊচ্ছ্বসিত কেন্দ্র

Share this article

CLOSE- One number & One character

- Minimum 6 character

-

Forgot Password

Or

By continuing, you agree to our terms of use

and acknowledge our privacy policy

Log In / Create Account

We will send you a One Time Password on this mobile number or email id

Or Continue with

By proceeding you agree with our Terms of service & Privacy Policy