২০২০ সাল কতক্ষণে শেষ হবে, সেই অপেক্ষাতেই বসে ছিলেন সারা বিশ্বের প্রতিটি মানুষ। তার অবসান হয়েছে। এসেছে নতুন বছর, ২০২১। সঙ্গে এনেছে অনেক আশা, উদ্দীপনা। কালো মেঘ সরিয়ে উঁকি দিচ্ছে করোনার টিকার দ্রুত আসার সম্ভাবনা। যার হাত ধরে জীবনযাত্রা আবার আগের জায়গায় ফিরবে বলে মনে করা হচ্ছে। এমনিতে দেখতে গেলে সব মিলিয়ে এই বছরের শুরুটা অন্যান্য বছরের চেয়ে কিছুটা আলাদা হলেও, একটা বিষয় কিন্তু এক রয়েছে। আর তা হল, গোড়াতেই সারা বছরের লগ্নির পরিকল্পনা ছকে ফেলা।

এটা ঠিক যে ২০২০ আমাদের শিখিয়েছে যে, যে কোনও পরিকল্পনাই গুলিয়ে যেতে বেশি সময় লাগে না। কিন্তু ভেবে দেখবেন, যাঁরা লগ্নি বা সঞ্চয়ের বিষয়ে আগেই যত্নবান ছিলেন, তাঁদের অসুবিধা হয়েছে কম। বরং তাঁরা অনেক বেশি তৈরি থাকতে পেরেছিলেন সঙ্কট যোঝার ক্ষেত্রে। ফলে আগামীতে কী হবে, তা না-ভেবে এ বারও সে ভাবে তৈরি হওয়া জরুরি।

হাতে তিন মাস

চলতি অর্থবর্ষ শেষ হতে বাকি মাত্র তিন মাস। ফলে আগে করের দিকটা সামলাতে হবে। এ বছর আয়করের দু’টি বিকল্পের একটি বাছাইয়ের সুযোগ রয়েছে। একটিতে আগের মতোই করছাড়ের সুবিধা রয়েছে। অন্যটিতে করের হার কয়েকটি স্তরে কম হলেও, অনেক ছাড়ই আর নেই। ফলে কোনটি বেশি লাভজনক, তা বুঝে বিকল্প বাছতে হবে।

যেমন ধরুন, গৃহঋণ থাকলে পুরনো বিকল্পে থাকাই বুদ্ধিমানের কাজ। কারণ, এর মাধ্যমে ৮০সি ধারায় ১.৫ লক্ষ টাকা পর্যন্ত ঋণের আসল এবং ২৪বি ধারায় ২ লক্ষ পর্যন্ত সুদে করছাড় মিলবে। আর যদি সদ্য ঋণ নিয়ে থাকেন, তা হলে সুদে আরও বেশি করছাড় পাওয়া যাবে। ফলে সাশ্রয়ও বেশি হবে। অর্থাৎ, বিকল্প বাছাইয়ের আগে প্রতিটি ছাড় ও নিজের লগ্নি ধরে বিচার করতে হবে।

স্বাস্থ্য বিমা

করোনা আমাদের শিক্ষা দিয়েছে হাসপাতালে থেকে চিকিৎসা করাতে কী রকম খরচ লাগে, সে সম্পর্কে। তবে অতিমারিকে বাদ দিলেও, স্বাস্থ্য বিমার প্রয়োজনীয়তা অস্বীকার করার উপায় নেই। ফলে—

• এতকাল যাঁদের বিমা করা হয়ে ওঠেনি, তাঁরা নতুন বছরে একটা স্বাস্থ্য বিমা পলিসি কিনে ফেলুন।

• প্রিমিয়াম গুনতে অসুবিধা থাকলে, কমপক্ষে সরকারি কোনও প্রকল্পে নিজের পরিবারকে নথিভুক্ত করান।

• কাজের জায়গায় ইএসআই-এর সুবিধা পাবেন কি না দেখুন।

• খোঁজ নিন অফিসে গোষ্ঠী স্বাস্থ্য বিমা রয়েছে কি না।

কিনুন জীবন বিমা

পরিবারের দায়িত্ব মাথার উপরে এসে পড়লে প্রথমেই দরকার রোজগেরের নিজের জন্য একটা জীবন বিমা করানো। এখনও পর্যন্ত তা না-থাকলে এটাই সময় পলিসি কিনে ফেলার। দেখে নিতে হবে তার অঙ্ক যেন ঝুঁকি সামলানোর জন্য পর্যাপ্ত হয়।

তৈরি করুন ওয়ার চেস্ট

২০২০ সালে যে রকম গিয়েছে, তাতে ভবিষ্যতে কী হবে, তা আমরা কেউই জানি না। ফলে এখন থেকেই তৈরি না-হয়ে উপায় নেই। আর সে জন্য একটা উপযুক্ত তহবিল বা ওয়ার চেস্ট গড়া জরুরি। যা দিয়ে পরের আর্থিক সমস্যার মোকাবিলার সুযোগ পাবেন। আর সেই শুরুর কাজটা করে ফেলতে হবে জানুয়ারিতেই। এ জন্য কী কী প্রকল্প বাছতে পারেন, চলুন দেখি।

নবীনের পরিকল্পনা

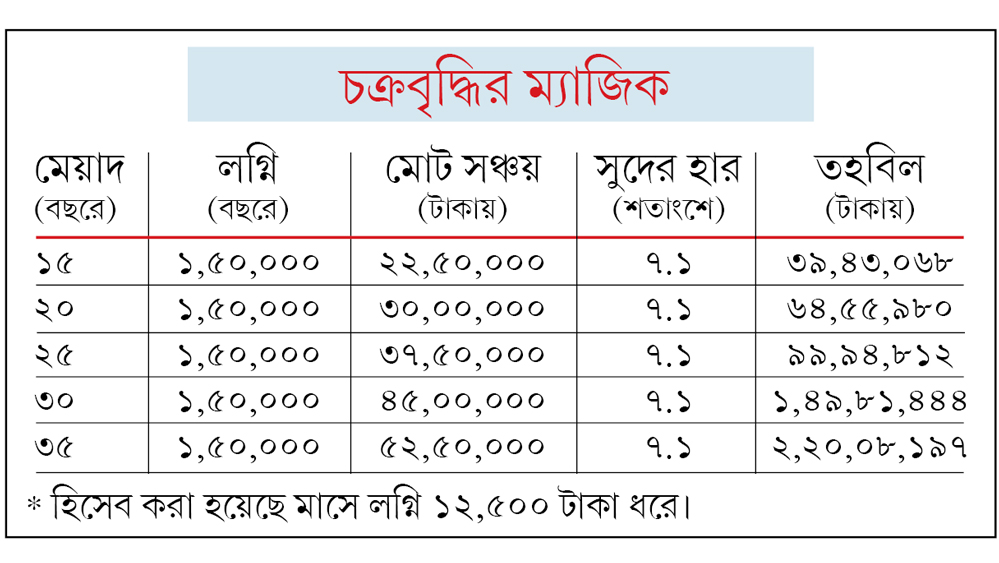

বড় সম্পদ তৈরির জন্য দীর্ঘ দিন ধরে লগ্নি করা প্রয়োজন। আর সেই সময় থাকে তরুণ প্রজন্মের কাছে। বিন্দু বিন্দু করে যে সিন্ধু তৈরি হয়, তার পিছনে কাজ করে চক্রবৃদ্ধি হারের ম্যাজিক। সুদের উপরে ক্রমাগত সুদ পাওয়া যায় বলে মেয়াদ শেষে দেখা যায় আসলের চেয়ে কয়েকগুণ সুদ জমা পড়েছে খাতায়। যেমন ধরুন, ১০% বৃদ্ধির সরল হারে ২৫ বছরে আয় হতে পারে ২৫০%। কিন্তু চক্রবৃদ্ধি হারে হিসেব করলে তা বেড়ে হবে ৯৮৫%।

তাই যাঁরা সদ্য বা কিছু দিন হল কর্মজীবনে জীবনে প্রবেশ করেছেন, তাঁদের হাতে রয়েছে ২৫-৩৫ বছর ধরে লম্বা ইনিংস খেলার সময়। আর যাঁরা দেরি করে ফেলেছেন বলে ভাবছেন, তাঁরাও এখনই লগ্নি শুরু করতে পারেন। তা হলে যে টাকা জমবে, তা দিয়ে অনেক আশা মেটানো যাবে।

সেভিংসের টাকা

বেশিরভাগ সময়েই সেভিংস অ্যাকাউন্টে টাকা ফেলে রাখার প্রবণতা দেখা যায় আমাদের মধ্যে। কিন্তু এ ভাবে বড় তহবিল তৈরির সুযোগ হাতছাড়া হয়। তাই—

• সেভিংস অ্যাকাউন্টে নির্দিষ্ট অঙ্ক রেখে বাকিটা অন্য খাতে লগ্নি করুন।

• সে ক্ষেত্রে ঝুঁকি না-নিতে চাইলে বাছতে পারেন রেকারিং। না-হলে রয়েছে মিউচুয়াল ফান্ডে এসআইপি।

• ব্যাঙ্ক থেকেই টাকা কাটায় বাড়তি ঝক্কি নেই এগুলির কোনওটাতেই।

• যে ব্যাঙ্কে অ্যাকাউন্ট রয়েছে, সেখানে অবশ্যই মোবাইল নম্বর নথিভুক্ত করান। যাতে কোনও টাকা কাটা হলে বা জমা পড়লেই আপনার কাছে এসএমএস আসবে।

• অ্যাকাউন্টে নমিনির নাম দিন।

• চাইলে সিঙ্গল অ্যাকাউন্টকে যৌথ বা জয়েন্ট অ্যাকাউন্টে পরিণত করার কথাও ভাবতে পারেন।

• মোট বাৎসরিক আয় করমুক্ত আয়ের সীমার মধ্যে হলে ব্যাঙ্কে ফর্ম-১৫জি অথবা ১৫-এইচ দাখিল করুন, যাতে উৎসে কর কাটা না-হয়।

রয়েছে পিপিএফ

সুরক্ষা, উঁচু আয় এবং কর সাশ্রয়ের দিক থেকে পিপিএফের জুড়ি মেলা ভার। যাঁরা ঝুঁকি নিতে পছন্দ করেন না, তাঁদের জন্য এই প্রকল্পটি ভাল। যাঁদের বয়স এখনও ৫০ বছর পেরোয়নি, তাঁরা বছরের শুরুতেই খুলতে পারেন পিপিএফ অ্যাকাউন্ট। আবার যাঁরা পেশাদার বা নিজের ব্যবসা রয়েছে, তাঁরাও এখানে টাকা জমাতে পারেন। এর বৈশিষ্ট্যগুলি হল—

• ব্যাঙ্ক বা ডাকঘরে প্রকল্পের অ্যাকাউন্ট খোলা যায়।

• পিপিএফের প্রাথমিক মেয়াদ ১৫ বছর। তার পরে প্রতিবার ৫ বছর করে বাড়ানো যায়।

• অর্থবর্ষে সর্বাধিক ১.৫ লক্ষ টাকা জমা করা যায়।

• আয়কর আইনের ৮০সি ধারায় করছাড় মেলে এই জমার উপরে।

• বর্তমানে সুদের হার ৭.১%। যা ব্যাঙ্ক সুদের চেয়ে বেশ খানিকটা বেশি।

• প্রতি ত্রৈমাসিকে সুদের হারের পর্যালোচনা করে সরকার।

• এই প্রকল্পে সুদ পুরোপুরি করমুক্ত।

• সরকারি প্রকল্প, তাই সুরক্ষা ভাল।

কী ভাবে পিপিএফে বড় তহবিল গড়া সম্ভব, সে জন্য সারণি দেখুন।

ফান্ডে এসআইপি

দীর্ঘ মেয়াদে তহবিল তৈরির আর একটি উপায় হল মিউচুয়াল ফান্ডে সিস্টেমেটিক ইনভেস্টমেন্ট প্ল্যান (এসআইপি)। এ ক্ষেত্রে—

• ছোট মেয়াদে ইকুইটি (শেয়ার ভিত্তিক) ফান্ডে ঝুঁকি থাকলেও, দীর্ঘ দিন ধরে মাসে নিয়মিত লগ্নি করলে ১০%-১৪% রিটার্ন মিলতে পারে।

• ঝুঁকি বাগে রাখার জন্য লগ্নি করা যেতে পারে ব্যালান্সড ফান্ড অথবা ডেট (ঋণপত্র নির্ভর) ফান্ডে।

• এই দুই ফান্ডে যথাক্রমে ৯%-১২% ও ৭%-৮% রিটার্ন পেতে পারেন।

• দীর্ঘ মেয়াদে ফান্ডে লগ্নির ক্ষেত্রে রয়েছে আয়করের সুবিধাও।

• কর বাঁচানোর জন্য ইকুইটি ফান্ডের ক্ষেত্রে ‘ডিভিডেন্ড’ বিকল্পের বদলে ‘গ্রোথ’ বিকল্প বাছতে পারেন। অথবা আগেই লগ্নি করা থাকলে গ্রোথ বিকল্পে সরে আসতে পারেন।

শেয়ারের কথা ভাবুন

বহু দিন ধরে অল্প অল্প করে শেয়ারে লগ্নি করলে, তা এক সময়ে বড় সম্পদ গড়ে দিতে পারে। কিন্তু সে জন্য কিছু বিষয় মেনে চলতে হবে। যেমন—

• কত টাকা শেয়ারে ঢালতে চান, তা ঠিক করুন এবং সেই অনুসারে তহবিল তৈরি করুন।

• আগে থেকে ভাল শেয়ারের তালিকা তৈরি করে অপেক্ষা করুন।

• বাজারে মাঝারি বা বড় সংশোধন এলে পছন্দের শেয়ার কিনতে হবে।

• শেয়ার ছাড়াও এক্সচেঞ্জ ট্রেডেড ফান্ডে (ইটিএফ) টাকা রাখতে পারেন।

• আর যদি আগে থেকেই শেয়ারে লগ্নি করা থাকে, তা হলে সুযোগ বুঝে লাভের টাকা ঘরেও তুলতে পারেন।

• শেয়ার বা শেয়ার ভিত্তিক ফান্ডে লগ্নির ক্ষেত্রে বছরে ১ লক্ষ টাকা পর্যন্ত দীর্ঘ মেয়াদি মূলধনী লাভের উপরে কর দিতে হয় না। ফলে আগামী তিন মাসে কিছু টাকা তুলে নিতে পারেন।

সোনায় টাকা

অনিশ্চয়তা বাড়ার সঙ্গে সঙ্গে বাড়ে সোনার দাম। এ বারও তার ব্যতিক্রম হয়নি। উল্টে গত বছরে রেকর্ড অঙ্কে পৌঁছেছে হলুদ ধাতুটির দর। যে কারণে গত ক’বছরে যাঁরা নিয়মিত সোনায় টাকা ঢেলেছিলেন, তাঁরা ২০২০ সালে চড়া মুনাফার খোঁজ পেয়েছেন। এখনও সুযোগ যায়নি। আমি বলব—

• পকেট বুঝে সোনা বন্ডের ইসুতে লগ্নি করতে পারেন।

• চাইলে অল্প অল্প করে টাকা রাখা যায় গোল্ড ইটিএফেও।

• বাড়ির প্রিয়জনের বিয়ে বা অন্য অনুষ্ঠানে খুব জরুরি না-হলে সোনার গয়না কেনার কথা না-ভাবাই ভাল।

বাড়ি-ফ্ল্যাটে লগ্নি

সম্পত্তি কেনার জন্য সময়টা বেশ ভাল। এক দিকে জমি-বাড়ির দাম যখন কিছুটা নিম্নমুখী, তখন অনেকটাই কমে এসেছে গৃহঋণে সুদের হার। যা অনেক ক্ষেত্রে ৭ শতাংশের নীচে। বড় মেয়াদের জন্য এখন ঋণ নিলে ইএমআই খুব একটা গায়ে লাগবে না।

প্রবীণদের পরিকল্পনা

করোনা থেকে প্রবীণদের বিপদের আশঙ্কা সব চেয়ে বেশি। এই অবস্থায় তাঁদের যা করণীয়, তা হল—

• তৈরি করতে হবে একটি আপৎকালীন তহবিল।

• উপযুক্ত অঙ্কের স্বাস্থ্য বিমার ব্যবস্থা করে রাখা। এ ক্ষেত্রে করোনা রক্ষক বা করোনা কবচের কথা ভাবতে পারেন।

• সহজে ভাঙানো যায় এমন প্রকল্পে লগ্নির একটা বড় অংশ রাখতে হবে।

• বেশি লগ্নি রাখতে হবে মাসিক বা ত্রৈমাসিক আয়যুক্ত প্রকল্পে।

• জানুয়ারি-মার্চ ত্রৈমাসিকে স্বল্প সঞ্চয়ে সুদের হার কমায়নি কেন্দ্র। ফলে এই সুযোগে সেখানে একটু বেশি টাকা রেখে দিতে পারলে ভাল।

• জীবন বিমা চালিয়ে যেতে হবে।

• ব্যাঙ্ক অ্যাকাউন্ট ও লগ্নিতে নমিনির নাম থাকার ব্যবস্থা করতে হবে।

লেখক বিনিয়োগ বিশেষজ্ঞ (মতামত ব্যক্তিগত)